A minimálbér emelése egyéb ellátásokat és kötelezettségeket is érint; most példákkal illusztrálva áttekintjük e változásokat. Az ado.hu cikke.

2021. december 16. napján hirdették ki a 2022. évi minimálbér összegét a Magyar Közlöny 229. számában. A 703/2021. Korm. rendeletszerint a kötelező legkisebb munkabér (minimálbér) 2022. január 1-jétől:

- havibér alkalmazása esetén 200 000 Ft /hó

- hetibér alkalmazása esetén 45 980 Ft /hét

- napibér alkalmazása esetén 9 200 Ft /nap

- órabér alkalmazása esetén 1 150 Ft /óra

A legalább középfokú iskolai végzettséget/szakképzettséget igénylő munkakörben foglalkoztatott munkavállaló garantált bérminimum a teljes munkaidő teljesítése esetén 2022. január 1-jétől:

- havibér alkalmazása esetén 260 000 Ft /hó

- hetibér alkalmazása esetén 59 780 /hét

- napibér alkalmazása esetén 11 960 Ft /nap

- órabér alkalmazása esetén 1 495 Ft /óra

A viszonylag magas minimálbéremelés a munkáltatók felé úgy lesz kompenzálva, hogy a munkáltatói közterhek az alábbiak szerint csökkennek:

- a szociális hozzájárulási adó 2,5 %-kal csökken, 2022. január 1-től mértéke 13%,

- a 1,5%-os szakképzési hozzájárulás megszűnik,

- a KIVA 1 százalékponttal csökken, mértéke 10%,

- a SZOCHO csökkentéssel párhuzamosan a kifizetőt terhelő EKHO mértéke szintén 2,5%-kal csökken, mértéke 13%.

Mivel a minimálbér változása egyéb ellátásokat és kötelezettségeket is érint, a teljesség igénye nélkül nézzünk egy rövid áttekintést.

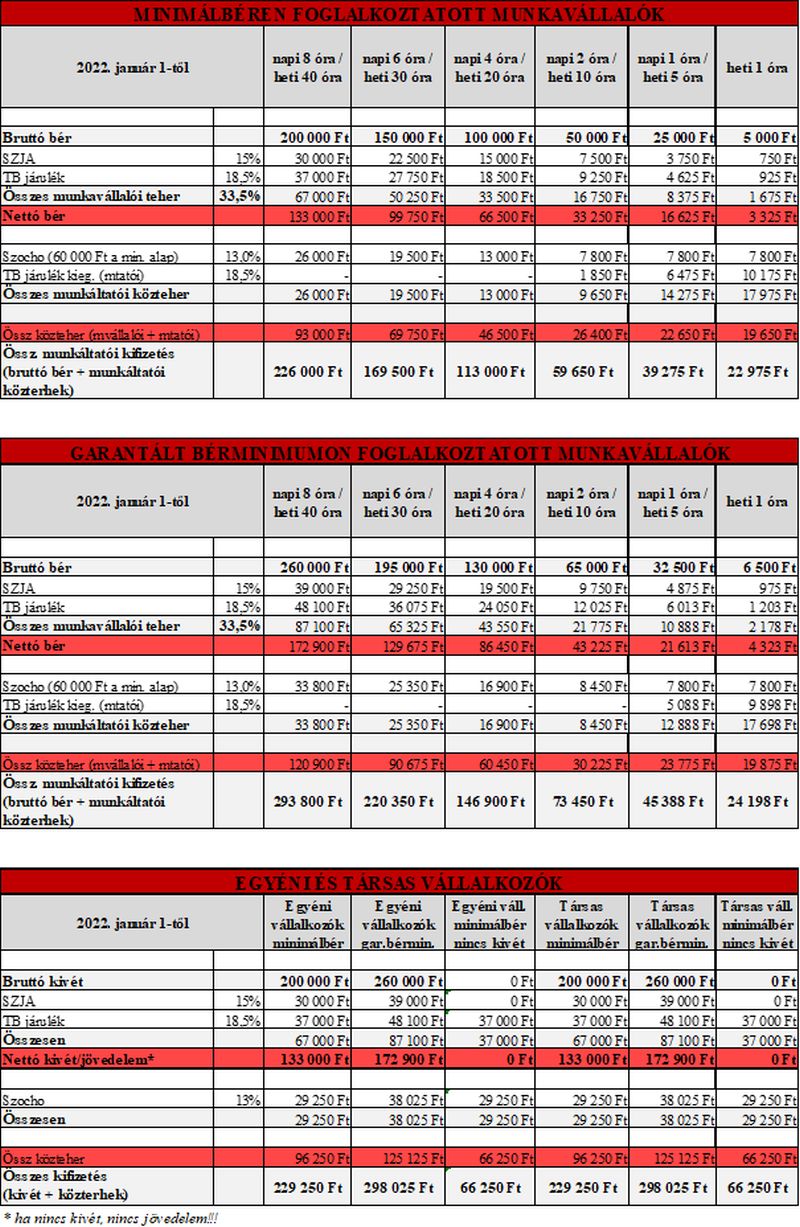

Az alábbi táblázatban található összegek a teljes és a legáltalánosabb részmunkaidőben foglalkoztatott munkavállaló, továbbá a főállású társas vállalkozó és egyéni vállalkozó minimum kivét esetén történő számításait tartalmazzák.

Egyéni vállalkozó és társas vállalkozó esetén:

- minimum járulékfizetési alap a társadalombiztosítási járulék (18,5%) tekintetében a minimálbér/garantált bérminimum 100 %-a;

- a szociális hozzájárulási adó (13 %) alapja a minimálbér/garantált bérminimum 112,5 %-a.

A társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény (Tbj.) 4. § szerint minimálbér:

14.1. a tárgyhónap első napján érvényes, a teljes munkaidőben foglalkoztatott munkavállaló részére megállapított alapbér kötelező legkisebb havi összege, és

14.2. a biztosított egyéni és társas vállalkozó járulékfizetéséről szóló rendelkezések alkalmazásában a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel.

A szociális hozzájárulási adóról szóló 2018. évi LII. törvény (Szocho tv.)

- § 11. pontja szerint minimálbér: az év első napján érvényes kötelező legkisebb munkabér havi összege, kivéve az e törvény egyéni és társas vállalkozókra vonatkozó rendelkezéseiben említett minimálbért, amely a tárgyhónap első napján, a teljes munkaidőre érvényes garantált bérminimum havi összege, ha az egyéni vállalkozó személyesen végzett főtevékenysége vagy a társas vállalkozó főtevékenysége legalább középfokú iskolai végzettséget vagy középfokú szakképzettséget igényel, ennek hiányában a tárgyhónap első napján érvényes kötelező legkisebb munkabér havi összege.

SZOCHO fizetési felső határ

A vállalkozásból kivont jövedelem, az értékpapír-kölcsönzésből származó jövedelem, az árfolyamnyereségből származó jövedelem, az osztalék, a vállalkozói osztalékalap, és az Szja tv. 1/B. § hatálya alá tartozó természetes személy e tevékenységből származó jövedelme esetén a természetes személynek az adót addig kell megfizetni, amíg az adókötelezettség alá eső jövedelme a tárgyévben eléri a minimálbér huszonnégyszeresét, azaz a 2022-ben hatályos, 200 000 Ft x 24 = 4 800 000 Ft-ot (adófizetési felső határ). Lehetőség szerint mindig SZOCHO alappal kalkuláljunk, mert a SZOCHO összegével (4 800 000 x 13% = 624 000) történő számítás előfordulhat, hogy zavaros eredményeket szül, amennyiben például év közben változik annak mértéke.

Az adófizetési felső határ tekintetében az alábbi jövedelmek számítanak:

- személyi jövedelemadóról szóló 1995. évi CXVII. törvény (Szja tv.) szerint összevont adóalapba tartozó adóalap számításnál figyelembe vett jövedelem (természetesen ide tartozik az ingatlan bérbeadásból származó jövedelem és a saját jogú nyugdíjas munkabére is);

- az ösztöndíjas foglalkoztatási jogviszony alapján fizetett ösztöndíj és a munkavállalói érdekképviseletet ellátó szervezet részére levont (befizetett) tagdíj;

- önálló és nem önálló tevékenységből származó jövedelem esetében az Szja tv. szerinti adó (adóelőleg) alap hiányában a Tbj. szerint biztosítottnak minősülő személy részére juttatott olyan jövedelem, amely a Tbj. 27. § (1) bekezdés b) pontja alapján, illetve a Tbj. 30. §-a alapján járulékalapot képez;

- a vállalkozásból kivont jövedelem;

- az értékpapír-kölcsönzésből származó jövedelem;

- az osztalék, vállalkozói osztalékalap;

- az árfolyamnyereségből származó jövedelem;

- az Szja tv. 1/B. § hatálya alá tartozó természetes személy e tevékenységből származó jövedelme.

Járulékfizetési alsó határ

A munkaviszonyban foglalkoztatottak tekintetében meghatározott járulékfizetési alsó határ a (tárgyhó első napján érvényes) minimálbér 30%-a, tehát 2022. január 1-jétől 60 000 Ft után kell megfizetni a tb járulékot, a szociális hozzájárulási adót, és a szakképzési hozzájárulást.

Egyszerűsített foglalkoztatás

Az egyszerűsített foglalkoztatás céljára létesített munkaviszony esetén minimálisan fizetendő órabér 2022-ben:

- legalább a kötelező legkisebb munkabér 85%-a, azaz 978 Ft/óra,

- szakképzettéget igénylő munkakör esetén a garantált bérminimum 87%-a, azaz 1 301 Ft/óra.

Napi mentesített keretösszeg:

- szakképzettséget nem igénylő munkakör esetén: 11 960 Ft.

- középfokú végzettséget/szakképzettséget igénylő munkakör esetén: 15 548 Ft.

Egyszerűsített foglalkoztatás keretében az 1000 Ft-os vagy 500 Ft-os közteher erejéig maximálisan kifizethető napi munkabér összege 2022-ben: 18 400 Ft/nap/fő.

Egyszerűsített foglalkoztatásról szóló 2010. évi LXXV. törvény

- § (1) Egyszerűsített foglalkoztatás céljára létesített munkaviszonyra az Mt., valamint a kötelező legkisebb munkabérről és a garantált bérminimumról szóló külön jogszabály rendelkezéseit az e törvényben meghatározott eltérésekkel kell alkalmazni.

(1a) Az egyszerűsített foglalkoztatás céljára létesített munkaviszony alapján alapbérként, illetve teljesítménybérként – a meghatározott feltételeknek megfelelően – legalább a kötelező legkisebb munkabér 85%-a, garantált bérminimum esetén 87%-a jár.

- § (2) Az egyszerűsített foglalkoztatásból származó bevételből a természetes személynek nem kell jövedelmet megállapítania és bevallást benyújtania, feltéve, hogy e bevétele nem haladja meg az egyszerűsített foglalkoztatás naptári napjainak száma és az adóév első napján hatályos

- a) kötelező legkisebb munkabér (minimálbér – 2022.01.01-jén 9 200 Ft)vagy

- b) – ha részére alapbérként, illetve teljesítménybérként legalább a garantált bérminimum 87 százaléka jár – a garantált bérminimum (2022.01.01-jén 11 960 Ft)

napibérként meghatározott összege 130 százalékának szorzatát.

A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény (Tao tv.) 3. számú melléklet A) 14. pontja szerint nem a vállalkozási tevékenység érdekében felmerült költségnek, ráfordításnak minősül az egyszerűsített foglalkoztatásról szóló törvény szabályai szerint létesített munkaviszonyban foglalkoztatott részére az adózó által az egy napi munkáért kifizetett munkabérből a minimálbér a külön jogszabály szerinti kötelező legkisebb munkabér (minimálbér) napibérként meghatározott összegének kétszeresét meghaladó mértékű kifizetés.

Megbízási jogviszony – biztosítás elbírálása

A megbízási jogviszony (munkavégzésre irányuló egyéb jogviszony) keretében történő munkavégzés esetén a biztosítás létrejöttének elbírálásához szükséges vizsgálni, hogy az e tevékenységéből származó, tárgyhavi járulékalapot képező jövedelem eléri-e a minimálbér 30 %-át – ami 2022. január 1-től 60 000 Ft –, illetőleg naptári napokra annak harmincad részét, ami 2 000 Ft (Tbj. 6. § (1) f) pont). Amennyiben eléri, a magánszemély biztosítottá válik, tehát megbízó részéről bejelentési, járulék levonási és befizetési kötelezettséget von maga után.

Juttatások 2022.

Az alábbiakban áttekintjük a 2022-ben adható, legnépszerűbb juttatásokat, és azok közterheit.

Adómentesen adható:

- óvodai, bölcsödei költségtérítés (munkáltató vagy munkavállaló nevére szóló számla alapján),

- kulturális szolgáltatásra belépőjegy, bérlet (évente a minimálbér erejéig, 2022-ben 200 000 Ft-ig),

- sportrendezvényre szóló belépőjegy, bérlet (évente a minimálbér erejéig, 2022-ben 200 000 Ft-ig),

- vírusteszt, védőoltás,

- kerékpár használatba adása (2022-től újdonság, hogy adómentes a kifizető által biztosított – kizárólag emberi erővel hajtott vagy legfeljebb 300 W teljesítményű elektromos motorral segített – kerékpár magáncélú használata.).

Béren kívüli juttatás:

- SZÉP kártya szálláshely: 225 000 Ft/fő/év

- SZÉP kártya vendéglátás: 150 000 Ft/fő/év

- SZÉP kártya szabadidő: 75 000 Ft/fő/év

Évente 450.000 Ft-ig, a közszférában 200.000 Ft-ig

Adóteher: adóalap x (15 % SZJA + 13 % SZOCHO) -> össz. adóteher 28 %

Egyes meghatározott juttatás:

- SZÉP kártya keretösszeget meghaladó része,

- csekély értékű ajándék: minimálbér 10%-áig (2022-ben 20 000 Ft-ig),

- egészségpénztárba fizetett célzott szolgáltatás (önkéntes kölcsönös biztosító pénztárakról szóló törvény előírásai szerint célzott szolgáltatásra befizetett összeg),

- magánszemélyek javára kötött csoportos kockázati biztosítás (kizárólag akkor, ha a munkáltató nem tudja egyértelműen meghatározni az egy főre jutó jövedelmet).

Adóteher: adóalap x 1,18 x (15 % SZJA + 13 % SZOCHO) -> össz. adóteher 30,04 %

Rehabilitációs hozzájárulás

Rehabilitációs hozzájárulást azoknak a munkáltatóknak kell fizetniük, akiknél a munkavállalók száma a 25 főt meghaladja, és az általuk foglalkoztatott megváltozott munkaképességű személyek száma nem éri el a létszám 5 százalékát. Mértéke a tárgyév első napján megállapított alapbér kötelező legkisebb összegének kilencszerese/fő/év, 2022-ben tehát 200 000 Ft x 9 = 1 800 000 Ft/fő/év. (2011. évi CXCI. törvény 23. § (5) bekezdés)

Rehabilitációs vagy rokkantsági ellátásban részesülő személy

Fontos megemlíteni, mert még mindig sokszor kérdésként merül fel, hogy 2021. január 1-től nincs már keresetkorlát a megváltozott munkaképességű személyek ellátása melletti keresőtevékenyre vonatkozóan. Ez azt jelenti, hogy a rehabilitációs vagy rokkantsági ellátásban részesülő személy keresetének mértékétől függetlenül kapja az ellátást, ezáltal a keresőtevékenységre vonatkozó jelentési kötelezettségeket sem kell már teljesítenie.

25 év alattiak adómentessége

2022. január 1-jén lép hatályba a még 2021. májusban, a Magyar Közlöny 81. számában kihirdetett, 25 alatti fiatalok kedvezménye, mely szerint a fiatal az összevont adóalapját csökkenti a jogosultsági hónapokban megszerzett összevont adóalapba tartozó, az Szja tv. 29/F §-ában meghatározott jövedelmével,de adóévenként legfeljebb a jogosultsági hónapok számának és a teljes munkaidőben alkalmazásban állók KSH által hivatalosan közzétett, a tárgyévet megelőző év július hónapjára vonatkozó nemzetgazdasági szintű bruttó átlagkeresetének szorzatával. 2021. júliusában a bruttó átlagkereset 433 700 Ft volt, tehát eddig az összeghatárig mentesül az SZJA fizetés alól a 25 év alatti foglalkoztatott, például munkabére vonatkozásában.

Személyi kedvezmény

A személyi kedvezmény adóalap kedvezmény, mely az első házasok kedvezményét és a családi kedvezményt megelőző sorrendben érvényesíthető. Az Szja tv. 29/E. § alapján a kedvezmény mértéke jogosultsági hónaponként a minimálbér egyharmada száz forintra kerekítve, tehát 66 700 Ft/hó (15% szja: 10 005 Ft).

Családi adókedvezmény

A családi adókedvezmény mértéke várhatóan nem változik, továbbra is az alábbiak szerint alakul.

|

Kedvezményezett eltartottak száma |

Családi adókedvezmény mértéke gyermekenként |

A kedvezmény adóba átszámítva gyermekenként |

|

|

1 |

66 670 Ft |

10 000 Ft |

|

|

2 |

133 330 Ft |

20 000 Ft |

|

|

3 |

220 000 Ft |

33 000 Ft |

A kedvezmények érvényesítésének sorrendje a következő:

- négy vagy több gyermeket nevelő anyák kedvezménye,

- 25 év alatti fiatalok kedvezménye,

- személyi kedvezmény,

- első házasok kedvezménye,

- családi kedvezmény.

Kisadózók TB ellátási alapja

Kisadózók ellátási alapja 2022. január 1-től 108 000 Ft, a 75 000 Ft katát fizetőké pedig 179 000 Ft. A kisadózók TB ellátási alapjának változása az alábbiak szerint alakult az elmúlt években:

|

Ellátási alap változása – KATA összeg |

|||

|

Évek |

50 000 Ft |

75 000 Ft |

|

|

2013 |

81 300 Ft |

||

|

2014 |

81 300 Ft |

136 250 Ft |

|

|

2015 |

81 300 Ft |

136 250 Ft |

|

|

2016 |

81 300 Ft |

136 250 Ft |

|

|

2017 |

90 000 Ft |

150 000 Ft |

|

|

2018 |

94 400 Ft |

158 400 Ft |

|

|

2019 |

94 400 Ft |

158 400 Ft |

2019.06.30-ig |

|

2020 |

98 100 Ft |

164 000 Ft |

2019.07.01-től 2020.06.30-ig |

|

2021 |

102 000 Ft |

170 000 Ft |

2020.07.01-től |

|

2022 |

108 000 Ft |

179 000 Ft |

2022-től |

Egészségügyi szolgáltatási járulék

Az egészségügyi szolgáltatási járulék mértéke 2022. január 1-től 8 400 Ft/hó és 280 Ft/nap.

Forrás: ado.hu