Az év első fele alapján az önkéntes nyugdíjpénztárak hozamai nem lesznek olyan kiválóak, mint az utóbbi években. Nehéz időszak jön, azonban két ok miatt sem kell aggódni. Az egyik a gyakorlati tapasztalat, a másik az állami adó-visszatérítés – írja a HVG.

Ha rápillantunk az önkéntes nyugdíjpénztári teljesítményekre, akkor abból az derült ki, hogy az év első fele a befektetések botladozása miatt nem sikerült jól a legnagyobb pénztáraknak. Nem a pénztárak hibájából, egyszerűen a nemzetközi és hazai befektetési környezet is annyira elromlott, hogy nem volt menekvés előle.

Egyelőre nem kell farkast kiáltani, azonban több pénztártagban is felmerülhet a kérdés, hogy van-e ok az aggodalomra. A rövid válasz erre az, hogy a következő évek nehezek lesznek, de mivel nem egy-két évre fektet be az ember egy pénztárba, hanem évtizedekre, ezért nem kell aggódni.

Természetesen érdemes figyelemmel követni a portfóliónk alakulását, viszont a rövid távú (fél-egy éves) teljesítményből nem érdemes hosszú távú következtetéseket levonni. A helyén kell kezelni az eseményeket és elfogadni, hogy a korábbi évekre jellemző magas hozamot (és reálhozamot is egyben) azért lehetett elérni, mert kockázatot vállaltak a pénztártagok.

Ami most igazán érdekes, hogy onnan érkezett az első csapás, ahonnan a laikusok a legkevésbé várták. Pedig egy ideje már az elemzők azt hangoztatták, hogy a magyar kötvénypiac is nagyon túlértékelt lett, a hozamok historikus mélypontra estek. Ennek meg kell fordulnia, és az a fajta folyamat 2018 elején el is indult. Ennek egyenes következménye volt, hogy a hazai kötvényeket szép számmal tartó pénztárak az árfolyamesést megszenvedték.

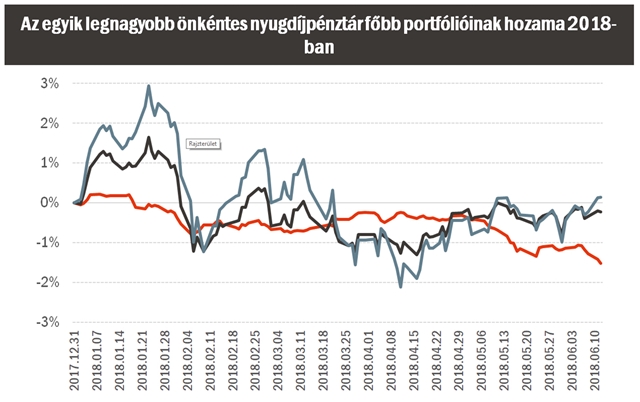

Az alábbi ábrán is kiválóan megmutatkozik, hogy miről is volt szó. A magyar kötvényhozamok jelentősen (1-1,5%-kal) megemelkedtek, ami átmenetileg veszteséget okozott a kötvényportfólióban. Ezért eshetett meg, hogy az alacsony kockázatú, klasszikus portfólió az egyik legnagyobb pénztárnál is több ütemben június közepére 1,5%-os mínuszt hozott össze.

Mivel a kiegyensúlyozott és a növekedési portfóliókban is megtalálhatók különböző arányban magyar kötvények, itt is gyengébb eredményezőséggel találkoztunk. De összességében az ábra alapján sincs még világvége hangulat.

Nagy tragédia azért sem történt, mert a kötvényeknél a legtöbbször a befektetők ilyen esésekre nem reagálnak eladásokkal, inkább tartják a pozíciót. A rossz széria ugyanis csak átmeneti, aki évekkel ezelőtt vásárolt magyar kötvényt, és megtartja azt lejáratig, akkor a vásárláskori hozamot fogja rajta realizálni. Átmenetileg lehetnek döccenők, de az összképen ez nem fog változtatni.

Ami megerősíti a cikk elején tett kijelentésünket, vagyis azt, hogy nehéz évek következnek, az az, hogy a kötvények mellett a részvényeknél is borús fellegek gyülekeznek. Nemcsak a fejlett piacokon, hanem a feltörekvőkön is, ahová Magyarország is tartozik. Ne feledjük, hogy magyar és régiós részvényekből valószínűleg nagyobb arányban tartanak a pénztárak, így bekövetkezhet egy olyan forgatókönyv, hogy a kötvények és részvények egyszerre esnek.

A feltüntetett portfólió árfolyamai szerint csak annyi történt, hogy az év első hónapjában összeszedett nagyobb nyerőt adták vissza a portfóliók. Nincs üveggömbünk, ezért nem tudjuk, hogy milyen hosszan és milyen mértékében érződnek a negatív hatások a portfóliókon, de két magyarázat is van arra, hogy miért nem éri meg az idegeskedés.

Az egyik az, hogy át kell nézni az 1-2 éves rosszabb teljesítményeken és hosszabb távra kell fókuszálni. A visszatekintő hozamok nagyon jók, azonban ehhez képest kisebb teljesítményre számíthatunk előretekintve. A másik érv a nyugalom mellett az, hogy az önkéntes nyugdíjpénztári befizetéseket az állam adó-visszatérítés formájában támogatja, méghozzá 20%-kal (az éves keret 150 ezer Ft).

Utóbbi tényező kulcsfontosságú, ezáltal még akkor is „pozitívban” tudunk zárni, amikor esetleg rosszul megy a befektetések szénája. Ez a hatás most fel fog értékelődni, hiszen esésekkel tarkított időszak következik, ha lehet hinni az elemzőknek. De ne aggódjunk, hosszú távon a tapasztalat szerint emelkedés következik. Egy kockázatosabb portfóliónál ráadásul jócskán infláció felett.

Forrás: HVG

Ha tetszett a cikk, LIKE-old Facebook oldalunkon!